Activitatea de pe piața rezidențială a înregistrat, în ultima perioadă, o temperare. Prețul proprietăților a atins cel mai scăzut nivel de creștere din septembrie 2015 și până în prezent. Iată cum văd reprezentanții Băncii Naționale a României (BNR) evoluția pieței, dar și riscurile generate de sectorul imobiliar rezidențial și de creditarea imobiliară a populației.

„Din punctul de vedere al instituțiilor de credit, prețul proprietăților rezidențiale a înregistrat în T1/2019 o creștere marginală, contrar așteptărilor de scădere semnificativă din trimestrul anterior. Pentru trimestrul al doilea al anului 2019, instituțiile de credit estimează o evoluție relativ constantă a prețurilor locuințelor”, se menționează în Raportul asupra stabilității financiare publicat de BNR.

Reprezentanții băncii centrale menționează, totodată, că numărul tranzacțiilor de imobile a consemnat o scădere în semestrul al doilea al anului trecut, dar și în intervalul ianuarie-martie 2019.

Aceștia aduc, de asemenea, în discuție creșterea perioadei necesare vânzării unui locuințe de la 81 de zile la sfârșitul lui 2017 la 90 de zile pentru un apartament în ultimele trei luni din 2018.

Oferta de clădiri imobiliare a urmat, conform datelor prezentate în raport, o traiectorie mixtă. „Pe segmentul clădirilor rezidențiale, volumul lucrărilor de construcții rezidențiale a scăzut cu 13% în intervalul aprilie 2018-martie 2019 comparativ cu aceeași perioadă a anului precedent, pe când numărul de locuințe terminate în cursul anului 2018 a fost cu 12% mai mare față de anul precent”, remarcă reprezentanții BNR.

Se menționează și evoluția numărului autorizațiilor de construcții emise în România. Astfel, dacă în Capitală s-a înregistrat o scădere cu 6%, în restul țării numărul autorizațiilor rezidențiale nou emise a crescut cu 4%. În același timp însă suprafața de metri pătrați utili aferentă autorizațiilor de construcții nou emise a crescut cu 6% în București. O creștere cu 9% a putut fi observată, în acest sens, și la nivel național.

„Pe segmentul pieței imobiliare comerciale se observă o intensificare a activității în pofida creșterii costurilor cu forța de muncă și cu materialele. Numărul de autorizații pentru construcții nerezidențiale a crescut cu 16% în anul 2018, iar în primele două luni ale anului 2019 cu 5% față de aceeași perioadă a anului anterior. Creșterea a fost însoțită și de o creștere a suprafeței utile solicitare în special în cazul segmentului de spații de birouri”, explică, în continuare, reprezentanții băncii.

În prima jumătate a anului trecut, sectorul construcțiilor și cel imobiliar au fost mai puțin performante relativ la ansamblul companiilor care au depus situațiile financiare semestriale, dar în comparație cu rezultatele înregistrate în prima parte a anului 2017 s-a putut remarca o îmbunătățire a performanțelor economico-financiare ale acestor companii.

Astfel, profitul net a crescut cu 87% în sectorul construcțiilor și cu 48% în cel imobiliar, rentabilitatea capitalurilor pentru ambele sectoare a consemnat o majorare – de la 9% la 14,2% pentru sectorul construcțiilor și de la 12,7% la 13,4% pentru cel imobiliar, iar capacitatea de onorare din profituri a cheltuielilor cu dobânzile a crescut considerabil în cazul firmelor din construcții (5,6 față de 3,3 în iunie 2017) și a crescut ușor în cazul sectorului imobiliar (2,1 față de 1,9).

„Din punct de vedere al îndatorării, firmele din sectoarele construcții și imobiliar înregistrează un raport datorii asupra capitalurilor peste media economiei (1,49), de 1,86 pentru firmele din construcții, respectiv 1,73 pentru companiile din imobiliare”, se mai menționează în raport.

Care sunt riscurile generate de sectorul rezidențial și de creditarea imobiliară a populației

Expunerile în raport cu piața rezidențială se mențin la un nivel ridicat, însumând 89 de miliarde de lei în luna martie a acestui an și reprezentând echivalentul a 68% din stocul total de împrumuturi acordat populației. Creditarea populației cu garanții imobiliare a înregistrat, tot în martie, o creștere anuală de circa 7%.

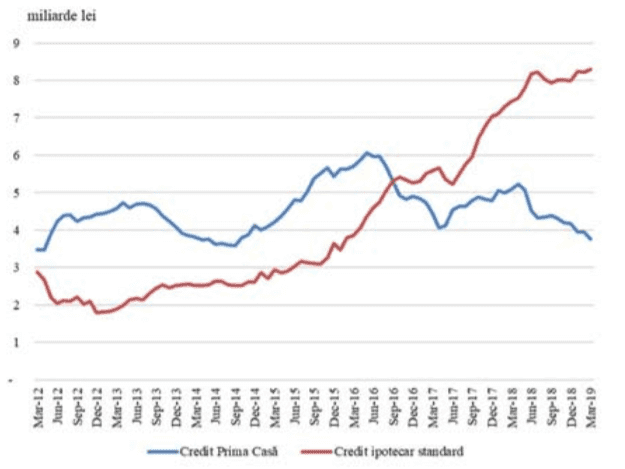

„Creditele ipotecare oferite prin programul guvernamental Prima Casă se mențin la un nivel important, reprezentând 31% din fluxul de credite ipotecare noi (3,8 miliarde de lei, date anualizate la martie 2019), respectiv 45% din stocul creditelor ipotecare (34 miliarde de lei). În perioada recentă, în contextul Strategiei Programului Prima Casă pe termen mediu 2017-2021, creditarea prin acest program a intrat pe o traiectorie descrescătoare. În plus, în T1 2019 a fost atins maximul ecartului dintre creditul nou ipotecar standard și creditul nou Prima Casă, indicând revenirea puternică a creditelor ipotecare standard, tendință conturată și pe baza reorientării debitorilor către creditele cu dobânzi fixe”, se explică în Raportul asupra stabilității financiare.

Conform strategiei pe termen mediu pentru programul Prima Casă, volumul garanțiilor se va reduce treptat. În 2020 plafonul va fi de 2 miliarde de lei, iar în 2021 va fi redus la 1,5 miliarde de lei.

Infografic: evoluția credințelor noi ipotecare (sursă BNR, FNGCIMM, calcule BNR)

Gradul de acoperire a împrumuturilor prin garanții pentru creditele acordate populației, cu excepția celor de tip Prima Casă, a fost de 76% în intervalul aprilie 2018-martie 2019, valoare în ușoară creștere față de perioada similară a anului precedent, „dar în continuare la un nivel adecvat din punct de vedere prudențial”, comentează reprezentanții BNR.

„Cu toate acestea, promulgarea unor inițiative legislative privind stabilirea condițiilor de impreviziune ar încuraja hazardul moral, înlesnind apelarea la darea în plată a imobilelor inclusiv în cazul debitorilor care nu întâmpină dificultăți în rambursarea împrumutului. Astfel de modificări ar putea determina scăderea prețurilor bunurilor imobiliare și îngreunarea accesului la creditare pentru achiziționarea de locuințe în contextul înăspririi condițiilor de creditare, majorând totodată impredictibilitatea cadrului legislativ în care operează băncile”, mai adaugă aceștia.

Condițiile sunt stabilite ca o devalorizare mai mare de 50% a imobilului, o depreciere a cursului de schimb al monedei creditului de cel puțin 20% sau orice creștere a gradului de îndatorare de la acordarea creditului.

Citește și: Peste 1 milion de oameni vor avea de suferit, dacă această ordonanță va fi abrogată, spune președintele FPSC

Accesibilitatea la piața creditului se menține la un nivel ridicat, indicele privind accesul la finanțare continuând să aibă o valoare peste 1, fapt care indică un venit mediu superior celui necesar obținerii unui credit ipotecar. Cu toate acestea, este în scădere, în special pe fondul majorării ratelor de dobândă, inclusiv din perspectiva inițiativelor legislative recente.

Gradul de accesibilitate la piața imobiliară în absența apelării la finanțare bancare se menține și acesta la un nivel bun, mai redus însă în cazul orașelor care au înregistrat creșteri accelerate ale prețurilor în ultima perioadă. Indicele preț/venit este, de exemplu, de 7,6 ani pentru un apartament cu 2 camere în Capitală și de 10,4 ani pentru o locuință similară în Cluj.