Volumul creditelor ipotecare noi s-a dublat într-un an, arată datele publicate de Banca Națională a României (BNR) și analizate de Imobiliare.ro Finance, brokerul de credite din cadrul grupului Imobiliare.ro.

Observăm la octombrie o diferență substanțială față de aceeași lună a anului trecut, de 104%, de la 1,6 miliarde de lei la circa 3,4 miliarde de lei. Motivul principal care a stat la baza acestei evoluții este legat de creșterea bruscă a IRCC din 2022, de la 2,65% la 4,06%, care a afectat substanțial volumele de creditare.

De la începutul lui 2023 și până la sfârșitul lunii octombrie, au fost acordate credite noi pentru locuințe de 24,4 miliarde de lei în timp ce anul trecut valoarea acestora depășea ușor 20 miliarde de lei. Volumele sunt cu 21% mai mari față de aceeași perioadă a anului trecut. Depășirea constă în creșterea volumelor de refinanțări și renegocieri ale creditelor existente.

Practic, ofertele tot mai atractive de dobândă fixă venite din partea băncilor i-au influențat pe mulți dintre cei care au accesat un împrumut în urmă cu cel mult trei ani să opteze pentru o refinanțare.

Județele cu cele mai multe credite ipotecare

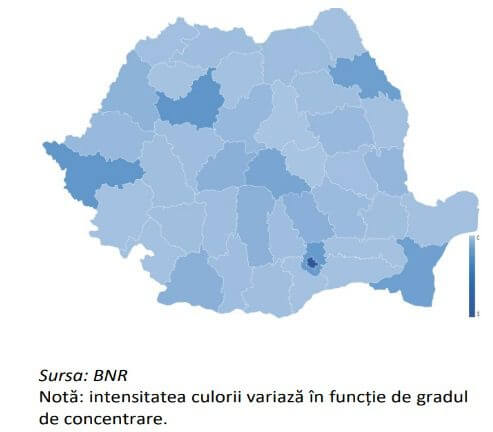

La nivel național, șase centre regionale dețin 60% din volumul de credite ipotecare, potrivit “Raportului asupra stabilității financiare” publicat recent de BNR. Din acestea, 35% sunt concentrate în regiunea București-Ilfov. De altfel, aici se înregistrată, în mod tradițional, și cele mai multe vânzări de imobile din țară, oferta de proprietăți rezidențiale disponibile la vânzare fiind mult mai generoasă în Capitală decât cea aferentă altor orașe mari.

Gradul de concentrare a creditelor ipotecare în luna septembrie pe plan regional (% credit ipotecar județ în total credit ipotecar) poate fi observat pe harta de mai jos.

Datele Agenției Naționale de Cadastru și Publicitate Imobiliară arată că în București, Cluj, Constanța, Brașov, Iași și Timiș s-au vândut, de la începutul anului și până la finele lunii noiembrie, 242.640 de imobile reprezentând 42% din totalul caselor, terenurilor și apartamentelor tranzacționate la nivel național. Strict în cazul apartamentelor, proporția aferentă celor șase județe este de 58%.

Își plătesc românii ratele la timp?

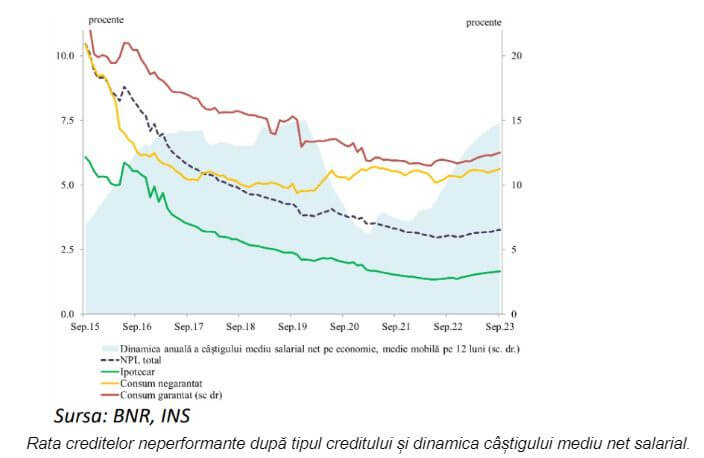

Capacitatea populației de a-și achita la timp ratele s-a deteriorat ușor în ultimul timp, rata creditelor neperformante depășind pragul de 3% în septembrie. “Această evoluție s-a manifestat pe fondul majorării ratelor lunare de plată ca urmare a creșterii ratelor de dobândă, contrabalansate doar parțial de dinamica venitului net salarial”, se explică în același raport BNR menționat mai sus.

Rata creditelor neperformante aferentă creditelor ipotecare s-a menținut la niveluri adecvate, 1,7% la începutul toamnei. Aceasta este mult mai ridicată în cazul creditelor de consum. Împrumuturile în valută sunt caracterizate, totodată, de o rată a creditelor neperformante de două ori mai mare față de cele în lei.

Valorile ridicate ale ratei creditelor neperformante în valută provin, în special, din stocul de credite acordate înainte de ianuarie 2019, când BNR a implementat un grad de îndatorare de 20% pentru obținerea unui astfel de împrumut.

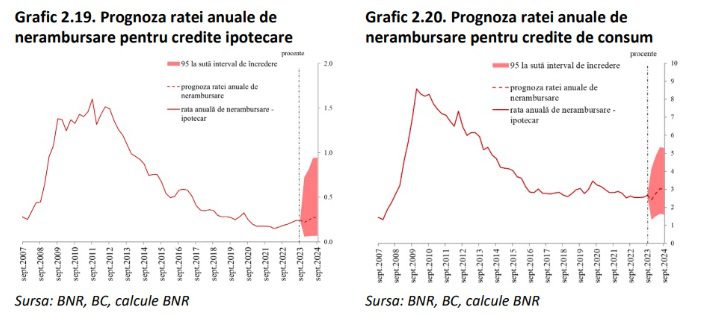

Rata anuală de nerambursare a înregistrat o ușoară creștere, în luna septembrie, pe ambele segmente de creditare comparativ cu aceeași perioadă a anului anterior. Se menține, însă, sub valoarea înregistrată după debutul pandemiei.

Perspectivele BNR privind capacitatea de plată a debitorilor sunt mixte. “Capacitatea debitorilor de a-și reveni financiar dintre cei care consemnau întârzieri de peste 90 de zile la plata ratelor în urmă cu un an (septembrie 2022) s-a deteriorat în perioada recentă. Numai 3,5% din creditele cu întârzieri de peste 90 de zile în septembrie 2022 au revenit la plata ratelor într-un interval de timp mai mic de 90 de zile, în scădere față de circa 8% în 2019, în timp ce 83% din aceștia au rămas în categoria de neperformanță (întârzieri de peste 90 zile). În al doilea rând, rata de nerambursare a crescut marginal (0,76% septembrie 2023 vs 0,66% septembrie 2022)”, se menționează în “Raportul asupra stabilității financiare” publicat de BNR.

“Pentru următoarele 12 luni este estimată o ușoară creștere a probabilității de nerambursare, atât pentru creditele ipotecare (0,27% în septembrie 2024), cât și în cazul creditelor de consum (3% septembrie 2024)”, se mai explică în același document.